Si usted va por las calles de Santiago, Lima o Bogotá y le pregunta a un grupo de ciudadanos si América Latina tiene futuro, la respuesta probablemente va a ser que no o que muy poco. La baja confianza en la región, ese escepticismo innato, hace parte de la génesis regional, una aproximación en la que se reconocen más las fallas o desafíos que los avances.

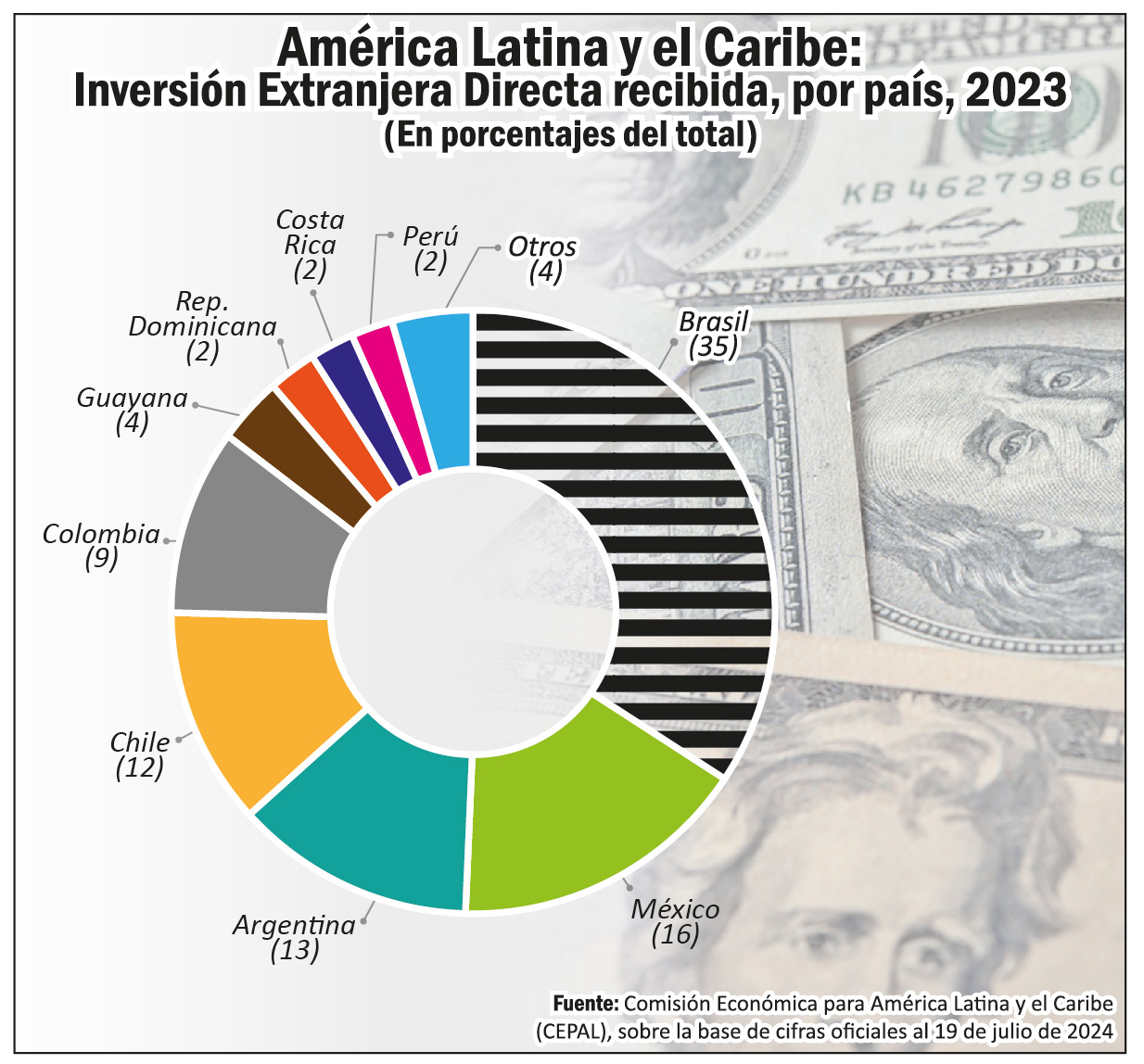

Frente a esta manera de ver las cosas, resulta muy interesante el reciente informe sobre “la Inversión Extranjera Directa en América Latina”, publicado por la Comisión Económica para América Latina y el Caribe (CEPAL), que muestra que las entradas extranjeras, a pesar de que la IED disminuyó en los últimos dos años, representaron el 14% del total mundial en 2023, una cuota superior a la media de la década de 2010 (11%) o 3% más.

Mientras que los locales creen poco en la región, el capital extranjero apuesta por un territorio que ofrece unas condiciones favorables que van desde una privilegiada ubicación geoestratégica y una mano de obra barata, hasta industrias que ofrecen condiciones ideales para el nearshoring y frienshoring.

IED, en números

En los últimos dos años, la IED disminuyó en el mundo por los persistentes conflictos geopolíticos y los elevados tipos de interés establecidos por los bancos centrales para controlar la inflación. La Unión Europea, excluido Luxemburgo, tuvo un descenso del -56%, al igual que América del Norte -5%, África -3%, y Asia -8%. América Latina no ha sido ajena a este fenómeno, fundamentalmente porque los países que jalonan la IED, Brasil y México, han tenido una disminución importante de esta, con -14% y -23%, respectivamente, mientras que Perú registró el mayor descenso con -65%.

Con estos números, muchos se preguntan de dónde viene ese optimismo sobre la IED en América Latina. Pues, muy simple: nunca antes la región había tenido una entrada total de capital extranjero de USD184.304.000 millones, representando el 14% de las entradas de IED del mundo. Los principales inversionistas extranjeros vinieron de Estados Unidos y la Unión Europea (UE). La UE alcanzó el 22% de la cuota en América Latina, siendo España el mayor inversor.

Si bien es cierto que Brasil, México y Perú han tenido dos años malos, debido, en el caso mexicano, a la fusión de las empresas de televisión Televisa y Univisión y a la reestructuración de la aerolínea AeroMéxico.

“Desde una perspectiva sectorial, este comportamiento negativo se debió principalmente a una caída de las entradas de IED en el sector servicios (-24%), que contrasta con el buen comportamiento del sector en 2022. A pesar de ello, los servicios siguieron siendo el principal sector de la región en términos de entradas de IED en 2023”, dice el informe de la CEPAL.

No todos los países registraron un descenso de la IED, sin embargo. En el caso de Argentina hubo un incremento del 57%, mientras que Chile registró un aumento del 19% y Colombia del 16%.

Una vieja aliada

El paso del modelo de industrialización por sustitución de importaciones a una economía más abierta y globalizada dejó algunos perdedores, como recuerda el profesor de la Universidad de Oxford y economistas del desarrollo, Diego Sánchez Ancochea. Uno de ellos ha sido el sector manufacturero, que enfrentó el cierre de muchas manufacturas y el despido de miles de personas durante la década de los 90 y los 2000, convirtiéndose en un sector que fue quedando relegado frente a los servicios y la extracción de recursos primarios.

Sin embargo, la manufactura está volviendo y fue el sector que más creció. Según el informe, las inversiones en manufactura aumentaron 9%, creciendo por segundo año consecutivo. Aquí se incluyen Colombia (105%), Honduras (386%), México (29%) y República Dominicana (13%).

Con este panorama, muchos se preguntan si estos números reflejan que el nearshoring está siendo realidad en América Latina. No están equivocados. Como demuestra el informe de la CEPAL, “el aumento del sector manufacturero podría ser un reflejo del interés de las empresas multinacionales por establecer capacidad de fabricación en países cercanos a Estados Unidos (nearshoring), pero que ofrecen costes laborales más bajos y, posiblemente, menores riesgos de barreras asociadas a rivalidades geopolíticas (friendshoring)”.

Para una multinacional norteamericana, es mucho más conveniente producir sus productos base en Centro América, Colombia o Panamá, pues ahorra logra ahorrar entre un 30 y 40% por los costos laborales y de vida, y los tipos de cambio favorables, según el FDI Intelligence, un medio consultado por inversionistas.

¿Qué la hace atractiva?

Volviendo al comienzo de este artículo, no es fácil comprender como una región que se ve a sí misma como fallida ha logrado atraer a los inversionistas extranjeros. ¿Qué ven ellos?

Pueden ser muchas cosas, desde el poder económico de una región que comparte los mismos valores culturales, dos lenguas hermanas y un mercado de 800 millones de personas, hasta una confianza interna y mutua entre los países de la zona, ecosistemas financieros y tecnológicos innovadores, así como un capital humano que viene mejorando.

Esto se ve, por ejemplo, en el sector tecnológico en el que se combina una alta capacidad de innovación en conjunto con un capital humano de valor y altas fuentes financiación. En la región, hay más de 50 unicornios tecnológicos, con una valoración colectiva que supera los 150.000 millones de dólares. Brasil lidera este frente con más de 30 unicornios y recibe el 40% de todas las inversiones tecnológicas de la región.

A pesar de la falta de confianza en la región y la inocultable crisis de desarrollo asociada la incapacidad para crecer sosteniblemente, la baja capacidad instituciones y la desigualdad, el informe de la CEPAL es “una invitación a que las políticas de desarrollo productivo potencien y transformen estas ventajas estáticas en ventajas dinámicas”.

“El análisis de la IED por sectores reafirma la importancia de integrar las políticas de IED con las de desarrollo productivo, no solo para aumentar el empleo y los ingresos, sino también para potenciar la transferencia de tecnología y conocimientos”, apunta.

Todo pasa por cambiar la mentalidad, por un lado, y emprender un camino hacia el desarrollo que no solo busque alcanzar buenos indicadores macroeconómicos, sino que de verdad impulse a América Latina a dar el salto cualitativo con productos de valor que compitan en los mercados emergentes como el de Malasia, Indonesia o Polonia, los ejemplos más recientes de desarrollo.

* Analista y consultor. MPhil en Universidad de Oxford.